Befektetési iránytű – 2018. január

Aegon hírek

Aegon hírek

Aktuális befektetési információk és hozameredmények

Az alábbi táblázatban a Tempó Moderato 7 Alapok Alapja Eszközalap, a Tempó Allegro 10 Alapok Alapja Eszközalap, az Aegon Belföldi Kötvény Eszközalap, az Aegon Nemzetközi Részvény Eszközalap, illetve az Aegon Ázsiai Részvény Befektetési Alapok Alapja Eszközalap eszközalapjaink múltbéli teljesítményét láthatja:

| Eszközalapok hozamai (2017.12.29.) | 3 hó | 6 hó | 1 év | 3 év * | 5 év* | Indulástól* |

| Tempó Moderato 7 Alapok Alapja Eszközalap | 1,31% | 2,72% | 6,45% | – | – | 4,57%** |

| Tempó Allegro 10 Alapok Alapja Eszközalap | 1,60% | 3,14% | 8,13% | – | – | 4,70%** |

| Aegon Belföldi Kötvény Eszközalap | 1,61% | 3,94% | 5,49% | 4,92% | 6,96% | 7,64%*** |

| Aegon Nemzetközi Részvény Eszközalap | 1,72% | 3,28% | 4,95% | 4,76% | 10,23% | 2,70%*** |

| Aegon Ázsiai Részvény Befektetési Alapok Alapja Eszközalap | 4,87% | 6,98% | 17,45% | 6,96% | 8,49% | 4,29%**** |

| *évesített hozamok, ** az eszközalap indulása 2014.10.27,*** az eszközalap indulása 2007.08.17., ****az eszközalap indulása 2007.08.23. | ||||||

További naprakész információt kaphat az Aegon eszközalapok árfolyamáról és teljesítményéről a következő oldalon: https://www.alfa.hu/arfolyamok/

Eszközalapok historikus hozamai >>

Piaci körkép

Piaci körkép

Az elmúlt időszak legfontosabb gazdasági eseményei, amikről tudnia érdemes!

Mi történt hazánkban?

- A KSH adatai alapján az infláció decemberben 2,1 százalékos volt a novemberi 2,5 százalék után, azaz a fogyasztói árak átlagosan 2,1 százalékkal voltak magasabbak decemberben, mint egy évvel ezelőtt. Összességében 2017-ben a fogyasztói árak átlagosan 2,4%-kal emelkedtek az előző évhez képest.

- A monetáris tanács a január 9-i ülésén nem tárgyalta a jegybanki alapkamat megváltoztatását, így annak mértéke a 0,9%-os szinten maradt.

- A hazai befektetési alapok piaca a 2017-es évben először lépte át a 6000 milliárd forintos kezelt vagyont. A kötvényalapok meg tudták őrizni első helyüket a legtöbb vagyont kezelő kategóriában. A részvénypiaci “rally” természetesen kedvezett a részvényalapok felfutásának, míg az ingatlanalapok és az abszolút hozamú alapok egyaránt meghaladták az ezermilliárd forintos kezelt vagyont. Ezzel szemben viszont egyre kevésbé preferáltak a pénzpiaci alapok, amelyek kezelt vagyona csökkent, feltételezhetően az alacsony hozamkörnyezet hatása miatt. Nem meglepő, hogy a különböző kategóriák között a részvényalapok teljesítettek a legjobban, vonzó hozamot értek el a vegyes alapok is, emellett az abszolút hozamú alapok is pozitív hozamot produkáltak. Várható volt, hogy a pénzpiaci alapok mínuszos teljesítményt tudnak majd felmutatni, viszont az meglepetést okozott, hogy a nagy kedvencnek számító ingatlanalapok kissé mínuszban zárták a 2017-es évet.

Mi újság a nagyvilágban?

- Egyesült Államok

2006 óta nem volt olyan erős évkezdése az amerikai tőzsdéknek, mint 2018 első napjaiban. Bár a vártnál gyengébbre sikerült a decemberi átfogó amerikai munkaerő piaci statisztika, ez mégsem akadályozta meg az amerikai részvénypiaci befektetőket abban, hogy új csúcsokra hajtsák az indexeket.Így elmondható, hogy 2006 óta nem volt ilyen erős évkezdet az amerikai tőzsdéken, amely feltehetően összefügg az elfogadott adócsomaggal, amely csökkenti az amerikai vállalatok adóterheit és enyhíti a rájuk vonatkozó szabályozásokat. Ezzel egyidejűleg, egy befektetői felmérésből kiderült, hogy 7 éve nem volt ekkora optimizmus a jövőbeli árfolyamok emelkedését illetően. Az viszont akár figyelmeztető jel is lehet, hogy 2017 utolsó negyedévében a háztartások és a nonprofit szektor megtakarításainak több mint egy harmadát részvények adták, ami minden idők második legmagasabb aránya.

- Európa

Január második hetében kezdetét vette az a kétnapos brüsszeli csúcskonferencia, amelyen a 2020 utáni uniós költségvetés tervezésének szempontjait beszélik át az illetékesek. Mint kiderült a konferencián Jean-Claude Juncker, az Európai Bizottság elnöke az EU egységességének megőrzése érdekében továbbra sem támogatja azt az irányt, hogy legyen külön eurózónás költségvetés. Juncker úgy gondolja, hogy a 2020 utáni uniós költségvetés kapcsán néhány kiadási célt felül kell vizsgálni és új kiadási célokra is szánni kell, amelyeknek mértékét növelni szükséges. Ezzel szemben Emmanuel Macron francia elnök azt szorgalmazta, hogy legyen külön eurózónás költségvetés és parlament, és legyen még inkább kétsebességes az EU, hogy ezzel is ösztönözzék az eurót még nem használó tagállamokat az euró bevezetésére. A Bizottság alapvetően nem támogatja Macron javaslatát. A 2020 utáni uniós költségvetésről szóló javaslatukat a várakozások szerint május végén mutatják majd be, várhatóan ezt követően indulnak majd meg a kemény viták. - Távol-Kelet

Kína 2018-ban várhatóan a világ legnagyobb földgázimportőre lesz, megelőzve a jelenleg első helyen álló Japánt. Mindez azzal magyarázható, hogy Kína egyre inkább igyekszik energiaellátásában földgázzal helyettesíteni a szenet, és ilyen módon (is) csökkenteni az ország légszennyezettségét. Kína már jelenleg is a világ első számú kőolaj- és szénimportőre, a teljes földgázfogyasztását tekintve az USA-t és Oroszországot követi. Földgázból viszont jelentős behozatalra szorul, a teljes fogyasztásának majdnem felét importból kénytelen kielégíteni. Így 2018-ban várhatóan Kína lesz a világ legnagyobb földgázimportőre és ez a növekedési trend akár a következő években is kitarthat majd.

Jövőbenéző

Jövőbenéző

Szakértői várakozások a piaci trendek tükrében

A befektetési szakemberek szerint 2018-ban nagyon nehéz lesz magas hozamot elérni a megtakarítási piacon, mivel a hozamkörnyezet nagyon alacsony, a részvénypiacok értékeltsége már most is kirívóan magas. Emellett természetesen a befektetői elvárások változatlanul magasak, amelyek az elmúlt évek részvénypiaci eredményeiből indulnak ki.

Magyarországon az alacsony alapkamat és a bankok betéttelítettsége miatt kedvezőtlenek a befektetési kilátások.

A régió állampapírpiacai közül Szűcs Zoltán, az Aegon Magyarország Befektetési Alapkezelő Zrt. kötvény portfóliómenedzsere a horvát és az ukrán állampapírokat javasolja, mert ezek a jövőben felértékelődhetnek. Kockázatok természetesen bőven vannak, de Horvátország és Ukrajna esetében várható a legnagyobb eséllyel a hitelbesorolások felminősítése, mivel mindkét országban javuló a makrogazdasági és adósságpálya.

Szűcs Zoltán szerint általánosságban is igaz, hogy az egyre javuló globális növekedési kilátások, az alacsony inflációs környezet, a mérséklődő sérülékenység és a nyersanyagpiaci árak jövő évi pályája segítheti a feltörekvő piaci, kemény devizás állampapírok piacát. Az említett tényezők képesek lehetnek arra, hogy ellensúlyozzák a geopolitikai kockázatokat és a nagyszámú politikai választásból fakadó kockázatokat és bizonytalanságot.

Mi vár a tőzsdékre?

A magyar befektetési alapokat kezelő profi befektetők többsége úgy véli, hogy érdemes lehet a 2017-es év hozamait learatni és szépen lassan egy védekező portfóliót kialakítani. Bár nagyobb összeomlásra nem kell felkészülni, de mivel a felívelési ciklus érett szakaszába ért, egyfajta lassulásra mindenképpen lehet majd számítani a fejlett piacokon.

Érdemes lehet Európában befektetni, különösen Közép-Kelet-Európa lehet jó célpont, melynek gazdasági hátszelét az EU adhatja. A feltörekvő piacokon pedig a dollár gyengülése, a nyersanyagpiac stabilizációja, és a strukturális reformok hozhatnak fellendülést.

További részletek

Érdekes és hasznos tudnivalók a befektetések világából

| Fontosabb gazdasági adatok 2018.01.15. | |||

| Jegybanki alapkamatok | |||

| Magyarország | 0,9% | ||

| ECB (Európai Unió) | 0,0% | ||

| FED (Egyesült Államok) | 1,50% | ||

| Főbb magyar makrogazdasági mutatók | |||

| GDP változása 2017.III./2016.III. negyedév | 3,9% | ||

| Infláció (2017. december/2016. december) | 2,10% | ||

| Indexek 2018.01.12. | Záró | Változás (elmúlt 12 hónap) | |

| BUX | 39 878 | 21,00% | |

| DAX (német) | 13 203 | 15,00% | |

| DOW Jones (USA) | 25 575 | 29,70% | |

| S&P 500 (USA) | 2 768 | 22,70% | |

| Nikkei (Japán) | 23 654 | 23,00% | |

| Devizák (MNB közép) 2017.12.12. | Záró | Változás (év eleje óta) | |

| EUR/HUF | 308,78 | 0,60% | |

| USD/HUF | 253,41 | -12,30% | |

Forrás: portfolio.hu, KSH, FED, ECB, MNB

Grafikonok

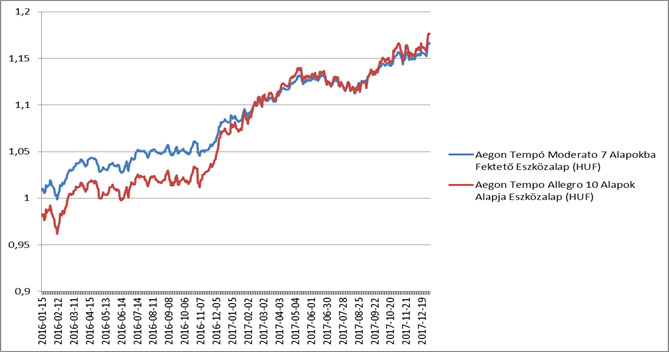

Aegon Tempo Allegro 10 Alapok Alapja Eszközalap (HUF) és Aegon Tempo Moderato 7 Alapok Alapja Eszközalap (HUF) teljesítménye 2017.01.04-től:

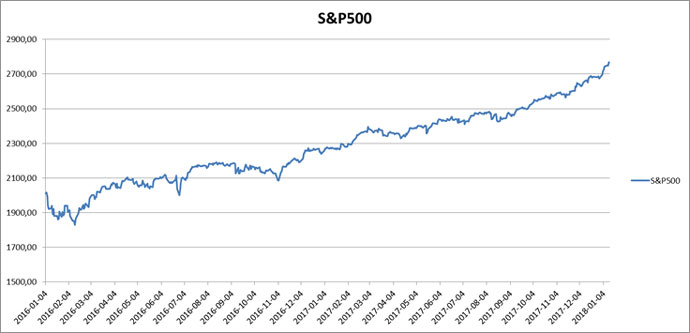

S&P 500 teljesítménye:

Forrás: yahoofinance.com

Az S&P 500 legfontosabb amerikai vállalat részvényeinek kapitalizációval súlyozott mutatója, a világ egyik legismertebb részvényindexe. Kapitalizáció: egy vállalat piaci kapitalizációja egyenlő a részvényei számának és azok aktuális árfolyamának szorzatával.

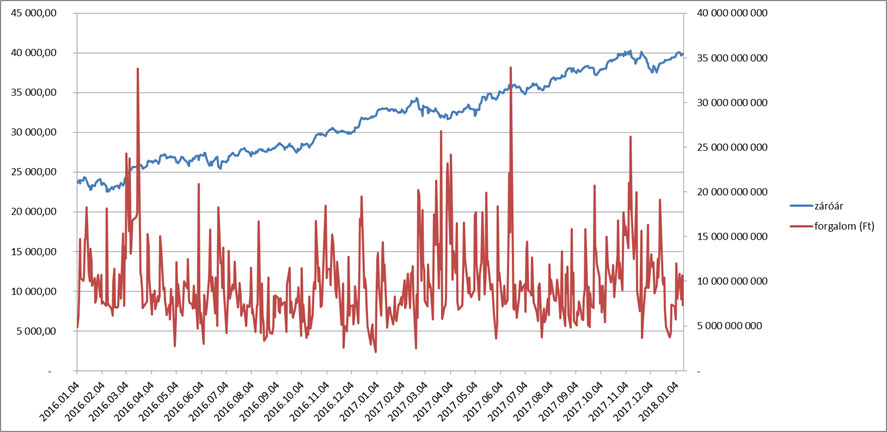

BUX index teljesítménye:

Forrás: portfolio.hu

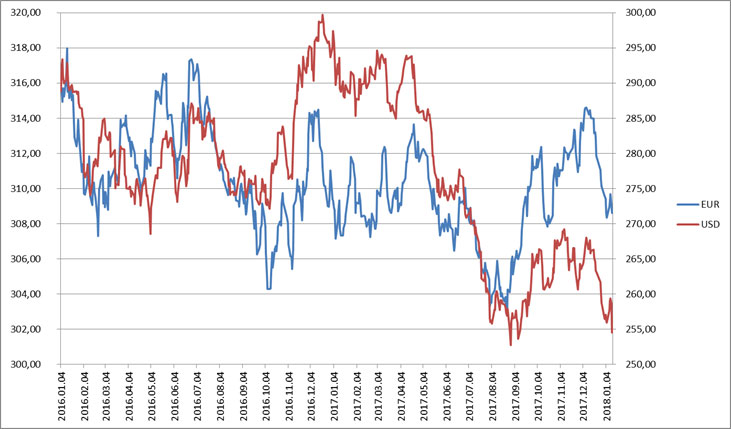

A forint teljesítménye a fontosabb devizákkal szemben:

Forrás: portfolio.hu

Jelen oldalon megjelenő valamennyi információ kizárólag tájékoztatásul szolgál, ezek semmilyen körülmények között nem tekintendők befektetési tanácsadásnak. A múltbéli hozamok nem jelentenek garanciát a jövőbeni hozamokra nézve. Az Aegon Magyarország Általános Biztosító Zrt. nem vállal felelősséget a jelen tájékoztató alapján hozott befektetési döntésért és annak következményeiért, illetve az oldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért.